Contents

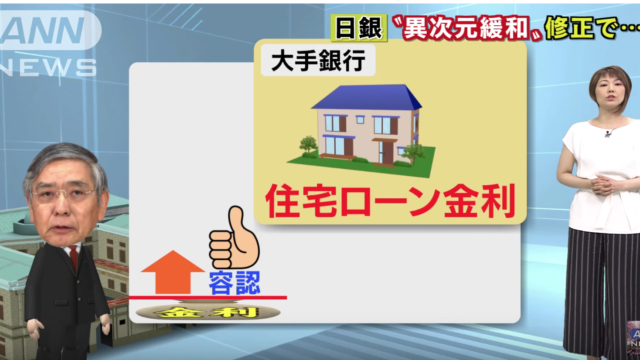

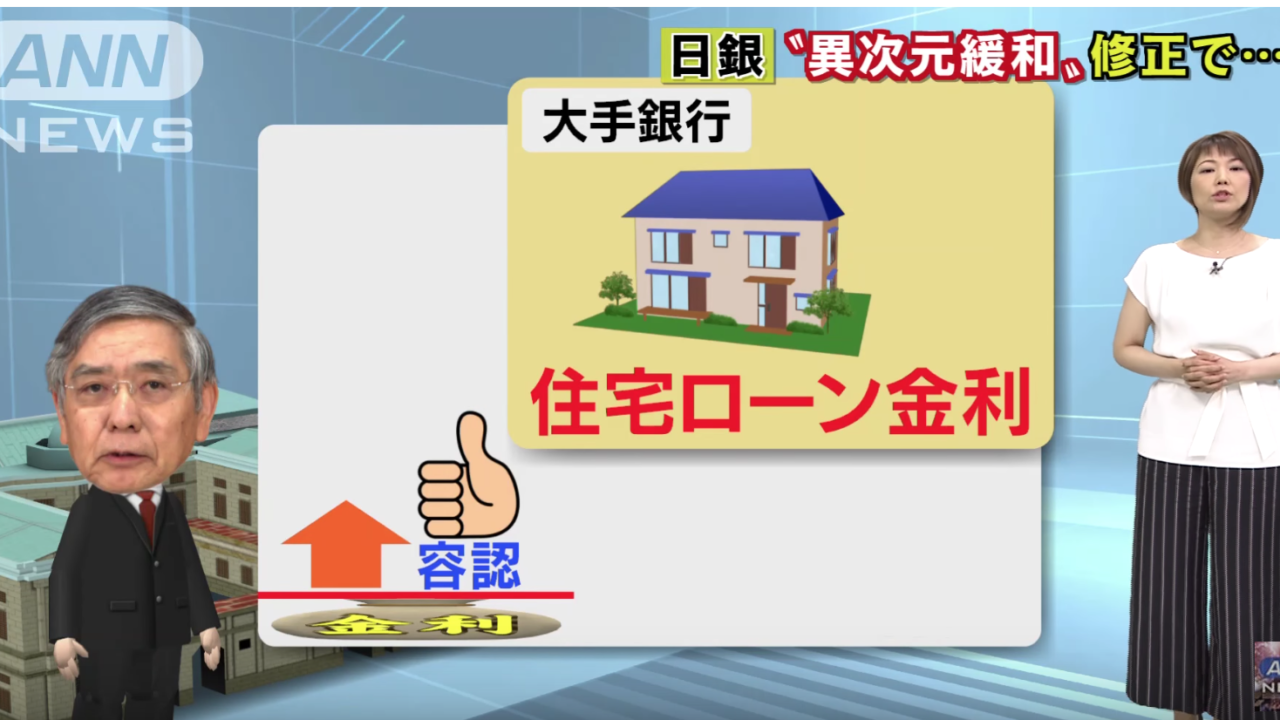

日銀の“金融緩和策継続”も金利上昇を一部容認した金融政策決定会合を受けて、早速大手銀行の住宅ローンが金利引き上げを発表しました。

住宅ローン金利引き上げ|日銀金融緩和政策修正の余波

10年固定、りそなが上げ=8月の住宅ローン金利-大手行

大手銀行5行が8月に適用する住宅ローン金利が31日、出そろった。代表的な10年固定型の最優遇金利は、りそな銀行が0.05%引き上げ、0.75%とする。日銀が長期金利の小幅上昇を容認するとの見方から、10年物国債の利回りが上昇していたことを反映した。

他の4行は据え置く。金利は、三井住友信託銀行が0.8%、三菱UFJ銀行とみずほ銀行が0.85%、三井住友銀行が1.15%となる。

「10年固定、りそなが上げ=8月の住宅ローン金利-大手行」『時事通信』2018年7月31日

日付変わって8月1日、早速マスコミでも報道されています。

「さっそく各行が住宅ローン金利引き上げ 日銀余波」ANN News(18/08/01)

7月30日〜31日に開催された日銀の金融政策決定会合において、金融緩和が修正されるのではないかという憶測は事前に流れていました。

住宅ローン金利上昇も 日銀“黒田バズーカ”修正かANN News(18/07/30)

その情報から先週7月23日には長期金利が上がり、日銀は2018年2月2日以降、約半年ぶりとなる「指値オペ」を通知していました。

日銀は、日本国内の物価上昇を年率2%目標としていましたが、達成せず下方修正を繰り返しています。

物価上昇・インフレ傾向を目指しているため金融緩和は続けざるを得ません。

しかし、金融緩和政策のいわゆる「副作用」——低金利による金融機関の収益悪化が続くことへの配慮も必要となっていました。

世界金融からみても、アメリカの金利上昇をはじめ世界的な金融引締政策に対して、日本の金融緩和が異常な水域まで達しており、まさに板挟みの状態です。

日銀は金融政策決定会合後、「強力な金融緩和継続のための枠組み強化」と題しても、実質的に金利上昇の容認を行った結果、今回の住宅ローンの固定金利上昇につながっていったのです。

金融緩和政策修正|住宅ローン変動金利への影響は?

日銀の金利上昇容認を受けて、住宅ローンの固定金利は大手銀行が金利上昇につながるなど影響がでています。

住宅ローンの変動金利への影響をみていきます。

フィンテックを活用した住宅ローンコンサルティングサービス「モゲチェック・プラザ」を展開する株式会社MFSが、日銀の金融政策決定会合をうけた直後にリリースを発表しています。

その結果を引用します。

●本日の日銀金融政策決定会合を受けて、10年固定特約型やフラット35の金利は今後年末にかけて変動幅が大きくなると共にやや上昇基調で推移する見込み

●少子高齢化により物価上昇の動きは鈍く、金融緩和政策は継続されるため、今後10年以内に変動金利型の住宅ローン金利が今より1%以上上昇する可能性は非常に低い

本日、日銀金融政策決定会合を経て日銀は、当面現状の金融緩和政策を継続するものの長期緩和の「副作用」に配慮し、0%程度に誘導していた長期金利を約1年10ヶ月ぶりに変動幅を広げて金利上昇を容認するスタンスに変更しました。ただ、同時に物価上昇見通しを引き下げ今後も金融緩和を継続する姿勢を表明したこともあり、1年半ぶりに0.11%まで上昇していた10年国債利回りはやや低下しています。

「日銀金融政策決定会合を受けて 今後の住宅ローン金利に関するスペシャルレポート〜変動金利型住宅ローン金利は当面上がらない〜」

株式会社MFS

上記をうけて、要約すると次の通りです。

(その基となる住宅金融支援機構債券の発行が既に完了しているため)

雇用情勢や企業業績といった周辺環境が整っているにもかかわらず目標となる2%の物価上昇率が達成できない理由に構造的な要因があるのではと指摘されていますが、その構造的要因とはまさに現在日本で進行中の少子高齢化だと考えます。労働人口が急速に減少する国で金融政策だけで2%の物価上昇率を誘発するほどの需要喚起はできないのではないでしょうか。

金融緩和政策修正|不動産投資ローンへの影響は?

日銀の金融政策決定会合が金融緩和継続と発表したものの、金利上昇を一部容認したことによる住宅ローンの固定金利の金利引き上げは不動産投資ローンへの影響はどのようになるのでしょうか。

基本的に、固定金利型ですと、住宅ローンと同様金利上昇があるかと推測されます。

しかし、現状の日本経済を考えると、大幅な金利上昇は考えにくいのではないでしょうか。

(断言はできません。あくまでも個人的意見です。)

住宅ローンのほとんどが固定金利であり、不動産投資ローンの約9割は変動金利です。

今回の固定金利の金利引き上げの影響が大きいことに比べ、不動産投資ローンの変動金利は、即金利引き上げという影響は住宅ローンほど大きくないかと推測しています。

金利が変わる変動金利でも1.25倍のセーフティネット

変動金利は、長期金利の変動によって金利の見直しが行われるものです。

仮に金利引き上げがあったとしても、1.25倍ルールのセーフティネット*1があります。

翌月以降いきなり数倍になりました! というような状況になることはほぼあり得ないことです。

長期にわたりジリジリと金利が上昇し、返済金額が増えていく可能性は100%無いとはいえなことが、「金利上昇リスク」です。

不動産投資の融資の場合、ほとんどが変動金利のケースで、それは固定金利より金利が低く設定されることが多いです。

*1:5年ルールと1.25倍ルール:

月々の返済は5年で見直されるのが一般的。

その変更も、前の返済額の1.25倍を超えてはいけないというルールがあります。

現時点で変動金利を選ぶことが、深刻なリスクを生み出す可能性は少ないと言えます。

金利上昇リスクによる利回りへの影響

金利が変動した場合、月々の返済額が増えます。

当初想定した利回りで計算していたキャッシュ・フローが悪化しないという保証はありません。

金利が上がるということは、裏を返せば経済状況がよい時期ということです。

地価や物価上昇により投資している不動産物件の資産価値が上昇して、売却により売却益(キャピタル・ゲイン)が得られる可能性あります。

不動産をそのままホールドして、不動産経営を継続する場合でも、インカム・ゲインとしての家賃収入の賃料の値上げなども行いやすい状況にもなります。

一時的な金利上昇の報道によって、慌てるとは思いますが、金利上昇は経済の上向きという可能性もあります。

急激に慌てるということではなく、グローバルな経済も含めて日本経済その他俯瞰的視点で考えるようにすることが大切です。

まとめ

TOMOHIROは不動産会社に勤めていましたが、現在はフリーです。

横のつながりで、仕入れ業者と強いパイプを持っています。

業界で有名な不動産投資物件を販売する会社が仕入れている業者をご紹介できます。

不動産投資の販売会社は、仕入れ値に対して、利益をのせます。

それは、会社経営としては当然のことです。

不動産投資用の中古ワンルームマンションを扱う大手企業は、会社の経費のためにそれなりの金額が上乗せされるのです。

その上乗せされる前の仕入れ値に近い物件を扱う不動案会社をご紹介することもできます。

TOMOHIROの苦労や、苦労から得た経験をもとにした経験則から少しで皆さんのお役に立ちたいと考えています。

TOMOHIROは、会社員時代を通して公私ともども不動産に関する相談に乗ってきました。

「不動産は人を幸せにもするし、不幸にもする」

不動産投資に行う方に対してTOMOHIROは上記のように思うのです。

不動産投資で幸せになられた方のご報告をいただくことは喜びです。

現在周囲にいる投資家仲間を通して不動産に関する質問をもらいますが、他の方へ「伝える」ということは自分自身の役にも立ちます。

自分が知っているということと、他の方へ伝えてそして理解していただくということは異なると思っています。

そして何よりも嬉しいのは、TOMOHIROがお伝えしたことを参考に購入した不動産物件が利益を上げて、お礼を言ってもらえることです。

「TOMOHIROのアドバイスで購入した物件で、月々キャッシュフローが黒字になっている」

「TOMOHIROのアドバイスで購入した物件が、数年後に高く売れて、キャピタルゲインを得ることができた」

その言葉を聞くために、不動産の相談に乗っていると言っても過言ではありません。

TOMOHIRO最大の喜びです。

TOMOHIROが得た金融知識や投資情報など、あなたとともに共有していきたいと考えています。

【TOMOHIROプロフィール詳細】

メルマガを始めました。

今メルマガ登録すると60ページの「不動産投資の教科書」をプレゼント。

この教科書を読めば初心者でもプロ以上に物件を見分けることが出来ます!

この教科書を読めば初心者でもプロ以上に物件を見分けることが出来ます!

ご登録は無料です。

よろしければ、ご登録ください。

↓↓ 下記BOXにメールアドレスをご入力ください

「【徹底解説】1年で資産を 3 倍以上にする資産運用法」の小冊子をプレゼント。

1年で資産を3倍以上にする方法をシンプルにお伝えします。

ご登録は無料です。

ご登録は無料です。

よろしければ、ご登録ください。

↓↓ 下記BOXにメールアドレスをご入力ください

お問い合わせ

1roomnavi★gmail.com

★を@に変えて、メールをお送りください。

上記アドレス入力がご面倒な方は、以下「お問い合わせ」から、お送りください。

【Googleフォーム】

↑↑入力項目はメールアドレスのみ(お名前記入なし)でお問い合わせ可能です。