Contents

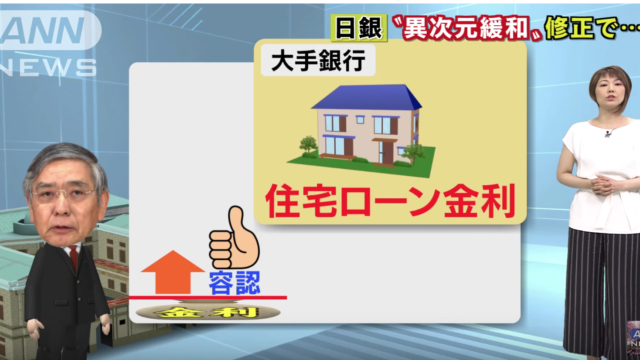

マイナス金利の今、「不動産投資ローン」も「住宅ローン」も空前の低金利です。

不動産投資を始める層が低年齢化しています。

TOMOHIROも、28歳で1室目の区分所有の中古ワンルームマンションから不動産投資ライフをスタートしました。

20代、30代前半のサラリーマンからよく受ける質問は次の通りです。

「マイホーム購入」が先か、「不動産投資」が先か?ということを若いサラリーマンに相談されます。

「マイナス金利のいまの時代、不動産投資が先!」

TOMOHIROは迷わず、そう答えています。

現状の日本経済では、ひと昔まえの「マイホーム神話」とは異なっていると、TOMOHIROは考えています。

不動産投資をおすすめする理由|生活スタイル・価値観の多様化

ひと昔まえでしたら、就職→結婚→マイホーム購入→定年退職まで終身雇用→退職金と年金生活という時代でした。

アベノミクスで経済が上向き、株価も好調です。

しかし、生活レベルでの実感がないということに加え、富裕層とそうでない層の二極化も進んでいます。

また、マイホーム購入がステイタスだった時代とは異なり、高収入でもタワーマンションはじめ快適な住環境を求めて、賃貸で環境を変えつつ自分にあったライフスタイルを追求するという若い世代も増えています。

上記のように、家族構成が異なってくると、郊外のマイホームで確定した生活よりも、家族構成やその時点の状況に応じて住まいを変えていくというのも理想ではないでしょうか。

不動産投資の観点から考える、賃貸派VSマイホーム購入派

よく議論される、賃貸かマイホームかということは、投資家仲間とも話しますが、ご自身のライフスタイルにあわせて計画した方がよいということです。

住まいをずっと同じところにする場合には、マイホーム購入でもよいでしょう。

TOMOHIROは会社員も経験しましたし、今はフリーになって周囲に投資家もいます。

会社員の仲間は、マイホーム購入派が多かったです。

不動産会社にいたので、不動産物件を選ぶ目も養われますし、よい情報も一般の方より先に入手できました。

一方で、現状周囲にいる投資家たちはというと、海外も含めて将来どこに住むかわからないという理由から賃貸派が圧倒的に多いのも事実です。

投資家の内訳は、経営者や個人事業主から法人設立を行っている人が多いので、自宅を事務所として経費計上しているという点からも、賃貸派が多いのです。

「不動産投資ローン」と「住宅ローン」の原資の違い

「不動産投資ローン」と「住宅ローン」は、不動産物件を購入する際に金融機関から融資を受けるという点は同じですが、目的や審査基準などが異なります。

「住宅ローン」はマイホーム購入用の利用が対象となっていますので、金利も「不動産投資ローン」より低めに設定されています。

また、住宅減税などの税金控除も受けられるなど、不動産投資ローンよりも優遇されています。

では、「住宅ローン」を利用してマンションを購入し、賃貸に出したらよいのでは? と思われるかもしれません。

「住宅ローン」を利用して賃貸に出す=家賃収入を得て不動産投資につながることは、厳密に言うと許されていないのです。

ただし、本来自宅用として購入し、ある一定期間住まい、その後何らかの事情で賃貸に出すなどの場合、「住宅ローン」を融資した金融機関との話し合いということになります。

「住宅ローン」「不動産投資ローン」のローン返済原資は、以下のように異なってきます。

- 「住宅ローン」:融資を受ける人=ローン返済の人の給与

- 「不動産投資ローン」:投資用不動産から発生する家賃収入

マイホームである自己居住用不動産の場合、「住宅ローン」の返済原資は、サラリーマンの場合、毎月の給与・自営業などの場合、毎月の収入からとなります。

投資用不動産の場合、「不動産投資ローン」の返済原資は、投資している不動産物件から得られる毎月の家賃収入からとなります。

そのため、「不動産投資ローン」と「住宅ローン」の審査基準も異なってきます。

不動産投資ローン|サラリーマンの与信枠を利用

不動産投資ローンを利用して不動産投資を始める際に、会社員だと「与信枠」が存在します。

各金融機関によって、年収その他で利用できる融資枠の上限を設定しているのです。

年収が高く、勤続年数も基準を充たす属性の高いサラリーマンには、正統な審査基準による不動産投資ローンの融資は実行されます。

住宅ローンは、マイホーム用に個人が融資を受けるため、審査対象は個人の属性ということをお伝えしました。

住宅ローンのローン返済原資は、融資を受ける人の給与などの所得です。

一方の不動産投資ローンはというと、融資を受ける人プラス投資対象の不動産が審査対象になります。

不動産投資ローンのローン返済原資は、投資対象の不動産が生み出す家賃収入です。

そのため、投資対象の不動産の資産価値の審査が重要になります。

もちろん、不動産投資ローンの融資を受ける人も審査対象となります。属性が高い会社員はいまでも有利です。

金融機関は、融資を受ける人を対象に個々人に「与信枠」を設定しています。

参考までに以下の例をあげます。

オリックス銀行の融資枠(2018年1月現在)

- 年収450〜500万円 年収×6倍

- 年収501〜800万円 年収×8倍

- 年収801〜1000万円 年収×10倍

- 年収1001万円以上 年収×12倍

融資期間最大80歳まで

例)50歳の方→最大29年間ローンが組める

44歳の方→最大35年間ローンが組める

この与信枠を利用した不動産投資を行わない手はないと考えています。

もちろん、「ミドルリスク・ミドルリターン」といわれる不動産投資にもリスクはあります。

なおかつ、「与信枠」以上に融資を受けられないこともありますので、マイホームを購入し、「住宅ローン」を組んでいると、「不動産投資ローン」の融資が受けられない場合もありますので、注意が必要です。

不動産投資で生まれた利益で再投資

マイナス金利のいま、金融機関から融資を受けるなら、不動産投資で増えた利益で再投資を行う方がよい。

TOMORHIOはそう考えています。

不動産投資の最大の魅力である不動産投資ローンを利用した「レバレッジ効果」を最大限活かすことを推奨しています。

確かに不動産投資ローンは、住宅ローンよりも金利が高いです。

しかし、それを補っても不動産投資を行い、実績をあげてライフステージ毎の住まい方ができる時代だと考えています。

不動産経営|住まいを事務所として経費計上

不動産投資を行う際には、「不動産事業」として確定申告します。

不動産経営を行っているので、自宅を事務所にすると賃貸物件の家賃の一部を事務所部分として経費計上できるのです。

マイホームを購入して、不動産物件を自己所有する場合には、賃料としての経費計上は原則できません。

もちろん、余裕があってマイホーム購入も不動産投資も同時にできるということが理想です。

TOMOHIROが20代のサラリーマンで、どちらか選ぶことを悩んだら、迷わず不動産投資を先に行います。

いまの時代だからこその判断です!

まとめ

国の政策も、金融政策もインフレ傾向です。

不動産投資株式などの投資、余裕があれば海外投資に向いている時代です。

まずそこで資産を構築し、不動産を見る目を養ったうえでマイホームを購入する。

TOMOHIROが20代のサラリーマンなら、必ずそうします!

TOMOHIROは不動産会社に勤めていましたが、現在はフリーです。

横のつながりで、仕入れ業者と強いパイプを持っています。

業界で有名な不動産投資物件を販売する会社が仕入れている業者をご紹介できます。

不動産投資の販売会社は、仕入れ値に対して、利益をのせます。

それは、会社経営としては当然のことです。

不動産投資用の中古ワンルームマンションを扱う大手企業は、会社の経費のためにそれなりの金額が上乗せされるのです。

その上乗せされる前の仕入れ値に近い物件を扱う不動案会社をご紹介することもできます。

TOMOHIROの苦労や、苦労から得た経験をもとにした経験則から少しで皆さんのお役に立ちたいと考えています。

TOMOHIROは、会社員時代を通して公私ともども不動産に関する相談に乗ってきました。

「不動産は人を幸せにもするし、不幸にもする」

不動産投資に行う方に対してTOMOHIROは上記のように思うのです。

不動産投資で幸せになられた方のご報告をいただくことは喜びです。

現在周囲にいる投資家仲間を通して不動産に関する質問をもらいますが、他の方へ「伝える」ということは自分自身の役にも立ちます。

自分が知っているということと、他の方へ伝えてそして理解していただくということは異なると思っています。

そして何よりも嬉しいのは、TOMOHIROがお伝えしたことを参考に購入した不動産物件が利益を上げて、お礼を言ってもらえることです。

「TOMOHIROのアドバイスで購入した物件で、月々キャッシュフローが黒字になっている」

「TOMOHIROのアドバイスで購入した物件が、数年後に高く売れて、キャピタルゲインを得ることができた」

その言葉を聞くために、不動産の相談に乗っていると言っても過言ではありません。

TOMOHIRO最大の喜びです。

TOMOHIROが得た金融知識や投資情報など、あなたとともに共有していきたいと考えています。

【TOMOHIROプロフィール詳細】

メルマガを始めました。

今メルマガ登録すると60ページの「不動産投資の教科書」をプレゼント。

この教科書を読めば初心者でもプロ以上に物件を見分けることが出来ます!

この教科書を読めば初心者でもプロ以上に物件を見分けることが出来ます!

ご登録は無料です。

よろしければ、ご登録ください。

↓↓ 下記BOXにメールアドレスをご入力ください

「【徹底解説】1年で資産を 3 倍以上にする資産運用法」の小冊子をプレゼント。

1年で資産を3倍以上にする方法をシンプルにお伝えします。

ご登録は無料です。

ご登録は無料です。

よろしければ、ご登録ください。

↓↓ 下記BOXにメールアドレスをご入力ください

お問い合わせ

1roomnavi★gmail.com

★を@に変えて、メールをお送りください。

上記アドレス入力がご面倒な方は、以下「お問い合わせ」から、お送りください。

【Googleフォーム】

↑↑入力項目はメールアドレスのみ(お名前記入なし)でお問い合わせ可能です。