Contents

Amazonのベストセラーランキングや書店をのぞくと、「サラリーマン大家」「不動産投資で成功する!」「ワンルームマンション投資」などのキーワードが目に飛び込んできます。

ひところの不動産投資ブームはピークを過ぎたかに見えますが、不動産投資セミナーは連日人気です。

「不動産投資」は資金がある人や不動産知識に詳しい人しかできないと思っているかもしれませんが、そんなことはないのです。

一定の基準を充たす年収や勤続年数があるサラリーマンは、不動産投資ローンの融資を受けやすい時期が続きました。

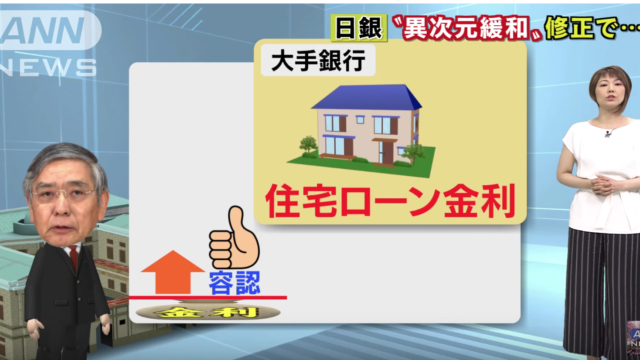

ゼロ金利が続く中、銀行は金利による利益を見込み、個人への融資を増やしていったのです。

不動産投資ローンやカードローンという個人への融資が増えていきました。

特に2015年の相続税改正や2016年からのマイナス金利以降は、不動産投資ローンの融資が拡大しましたが、急激な拡大はさまざまな問題のきっかけともなりました。

2017年に入ると金融庁の引き締めが強化され、それまでの数年間積極的に貸出されていた不動産投資ローンも、各金融機関による融資基準が厳しくなってきました。

個人への不動産投資ローンの融資が少しずつ厳しくなってきた矢先に「かぼちゃの馬車」事件やスルガ銀行の不正融資が大きな社会問題となりました。

不動産投資ローンへの融資基準が厳しくなったとはいえ、基準を充たす人には引き続き「サラリーマン」として会社への信用度で不動産投資ローンがおりるケースも多く、資産構築としてまだまだ不動産投資は有力な手段と考えられています。

とはいえ、元に戻りつつあるというところです。

年収が高く、勤続年数も基準を充たす属性の高いサラリーマンには、正統な審査基準による不動産投資ローンの融資は実行されます。

不動産投資はミドルリスク・ミドルリターンといわれています。

不動産投資の正しい知識を身につけ、着実な不動産投資を行って、サラリーマン大家を達成している事例もあります。

この記事では、サラリーマン大家が成功する理由を説明します。

理由1:不動産投資は将来の資産形成になる

景気の先行きも不透明な時代です。

将来の資産形成のための不動産投資を考えることもひとつの策になります。

景気が上向いたと言われていますが、給料やボーナスに大きく反映しているかといえば、大企業に比べてそれ程実感がないという方も多いのではないでしょうか。

もう少し収入が欲しい、副業したいと考えているビジネスマン・サラリーマンも多いのでは————?

退職金がもらえたとしても、退職後の老後にかかる費用も捻出する必要があります。

老後資金はじめ将来への蓄えをどうやって行うのか?

預貯金、投資、資産を増やすにはどうしたらいいのか?

マイナス金利の現在、銀行にお金を預けていても利息の額はわずかです。

現在、普通預金の金利は0.001~0.02%(2018年6月現在)という数字です。

仮に銀行に1000万円預けていたとしても、0.001%の金利ですと、1年でつく利息は、わずか100円!

コンビニのおにぎり1個も買えません。

これでは、いつになったら増えるのでしょう。

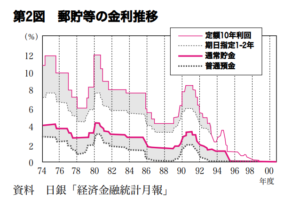

TOMOHIROの親世代は、「郵便局にお金を預けておいたら、倍になる」といわれていた時代です。

1970〜1980年代は、郵便貯金の10年定期預金の金利が、8〜12%あった時代なのです。

銀行の1年定期預金や日本国債においても、金利5%を超える水準でした。

下記は少し古いのですが、バブル期の郵貯等の金利を表しているグラフです。

現在は、金利も低く預金だけでは、お金は増えません。

資産構築・資産形成を真剣に考える必要があります。

そこで、将来の備えとしての投資を考えてみることにします。

理由2:不動産投資は時間も手間も自分でコントロールしやすい

投資は、大きくわけて次の2種類があります。

◆用語◆

アセット:Asset

とは資産のことです。

国語辞書では「資産、財産」という意味で、資産運用においては、「投資対象となる資産」と表しています。

株式・債権・FXなどは、証券口座を開設し、少額からはじめられることから、いつの時代も人気の投資です。

世界経済がより安定している時は、リスクが少ないと言えます。

一方で、株式や為替は、グローバルに影響を受けやすい性質のものです。社会や連動していると言ってもよいでしょう。

たとえば、リーマン・ショックの際に、株が暴落し、一晩で会社が倒産したという衝撃的な事実も記憶に新しいものです。

現状では北朝鮮リスクが、世界情勢として為替の値動きなどに反映しており、ミサイルの情報の度に値動きが速く目が離せません。

さまざまなリスクを避けるために、リーマン・ショックで痛手を受けたウォール街では、最近は不動産投資などにウェイトを置いた資産運用が行われるようになってきています。

不動産や金は、仮に価格が変動しても〝モノ〟として残るので、「なくなる」ということはないという最大のメリットがあります。

株式や債権は、証券会社任せでもいいのでしょうが、実際自分で行うとなると知識の蓄積や経済同行・最新情報の入手に時間も手間も必要となってきます。

不動産投資とはというと、その点、一度知識を習得したら、後に収集する情報は株式ほど頻繁ではないといえます。

不動産投資を行うに際し、もちろん「全く時間がかからない」「知識も必要ない」というワケではありません。

情報収集、知識の蓄積、時間の投下はある程度必要となります。

しかし、一旦軌道に乗ると安定運用が可能になるのです。

慣れてくると、不動産会社へ任せることなどにより時間も節約できます。もちろんそれなりの管理手数料は必要となりますが……。

理由3:サラリーマンは銀行から不動産投資ローンの融資を受けるのに有利

不動産物件は、高い!

株式やFXなどの投資を始めることに比べたら、桁がいくつか違ってきます。

不動産投資用の物件は、収益性を考えるとやはり数千万円が必要です。

すべて現金で支払えるのならよいのですが、多くの場合、金融機関から融資を受けることになります。

不動産投資物件として人気の都心のワンルームマンションは、約2,000〜3,000万円の価格帯が多いです。

資産形成や収入アップのために不動産投資をはじめたいが、全額現金で支払うことはできるという人の割合の方が少ないのも事実です。

そこで金融機関から融資を受けることになりますが、同じ年収だったら、圧倒的に自営業より会社員の方が有利なのです。

金融機関は融資を行う際に、個人の年収も判断材料としますが、所属する「会社」の信用も判断材料として大きく影響します。

平均的な年収と勤続年数があれば、融資を受けやすくなるのです。

実際に、筆者の知人もサラリーマン大家さんとして、不動産にそれほど知識がなくてもうまく経営しています。

彼女は、山手線内に自宅用マンション1室と、投資用マンション2室を持っています。

まじめなコツコツタイプで、投資は積立NISAと不動産投資のみです。

不動産投資をはじめたのは、金融機関からおすすめされたからとのこと。

「勤続年数が長いので、不動産投資ローンの融資の時に有利だった」

「不動産投資ローン返済をコツコツまじめにしていたら、次の不動産投資ローンの時に審査がすんなりいった」

そして、締めの言葉が次の言葉です。

「勤続年数の会社員だと不動産投資ローンを借りやすいのよ!」

金融機関は、まじめな会社員で安定した収入があると優良な貸出先だと判断し、融資を行いやすい。不動産投資ローンが通りやすいのです。

彼女の言葉もそれを裏付けていることになります。

「不動産投資ローンが通りやすい」「融資が受けやすい」というポイントは、〝サラリーマン大家〟をおすすめする最大の理由です。

理由4:空前の低金利!不動産投資ローンを効果的に活用する

冒頭の預貯金の金利の箇所でも説明した、「マイナス金利」——預ける方も金利が低いですが、借りる方も金利が低い。

マイナス金利政策により金利が低下し、いま投資物件が購入しやすくなっています。

不動産投資をこれからはじめるという初心者でも、1%台の低金利で融資を受けられる可能性があるのです。

金融機関の不動産投資ローンの審査が厳しくなり、金利が最も低かった頃に比較すると、若干金利も上がりつつあります。

しかし、相変わらず不動産投資ローンの金利が低いことに変わりはありません。

金利が低い現在においては、ローンを有効に活用することにより少ない初期費用で不動産投資をはじめることができ、収益をあげることが可能となってきます。

ローンなどの他人資本を利用することにより、自己資本だけで購入するより高い収益率で運用することが可能。

まるでテコの原理を利用するような手法から、テコを意味するレバレッジの用語を利用し、「レバレッジ効果」と呼ばれています。

個人の住宅として購入する住宅ローンと、収益物件を購入するための不動産投資ローンは、条件や金利などが異なります。

ここで注意しなければいけないことは、融資を受けやすい不動産物件があるということです。

マイナス金利の時代でも、3〜4%など高めの金利になる場合があります。

たとえば、築年数が20年以上経過している物件や中古アパートなどに多くみられるので、購入対象の物件によって異なってきます。

ここでも言えることは、物件以外に不動産投資ローンについても詳しい不動産会社選びが大切なポイントです。

また、今後不動産投資を行うのでしたら、複数の金融機関の担当者と仲良くなって、情報収集しておくことをお勧めします。

理由5:不動産投資は、他の投資に比べて値動きが安定している

株式や債権・FXなどは常に値が動く。それが醍醐味という投資家も多いでしょう。

また利益の確定や現金化もはやいのがメリットで、それがよいという人も多いでしょう。

不動産はそうはいきません。購入・売却時の手続きなどに時間がかかります。

しかし、運用開始すると他の投資よりも比較的安定しているのです。

東京都心のワンルームマンションを例にとってみると、例えば家賃が7万円の物件があったとします。

新築マンションは、新築時から年数が経過すると賃料が下がりますが、相場価格に落ち着くと、それ程価格の変動がないことがグラフからみてもわかります。

中古のワンルームマンションの場合、首都圏の代表的なパターンとして利回り約4〜5%。

賃料が安定していると、必然利回りも見通しがたち、安定運用につながります。

不動産投資を行うのなら、特に初心者には値動きが安定している首都圏の「中古ワンルームマンション」がオススメ。

理由6:不動産投資は、サラリーマンの節税対策にもつながる

「サラリーマン大家」になると、税務署への所定の届け出を行う必要があります

新たに不動産の貸付けを始めたときの届出など

事業としての不動産貸付けとの区分

<上記はいずれも国税庁のWebサイト>

上記の届出を行い、毎年の確定申告を行うことによって、不動産投資にかかる諸経費は不動産事業(不動産収入)に対する経費として計上することが可能です。

不動産投資にかかる諸経費は不動産事業(不動産収入)に対する経費として計上することが可能です。

不動産の仲介手数料や不動産所得税、ローンの借入金利息、不動産の管理費、修繕費など、あらゆる費用が「経費」にできます。

例えば、不動産投資の情報収集のために購入した書籍、物件視察に訪れた際の交通費、管理を依頼する不動産会社との打ち合わせ時の会食費なども含まれます。

サラリーマンの場合、サラリーマンの給与所得と不動産投資での損益を合算することによる「損益通算」が可能になるため、所得税や住民税を減額し、節税につながるのです。

理由7:不動産投資は、資産〝モノ〟として残る

不動産投資の結果として、賃料とローンの支払いの差額が収益となります。

その収益の積み上げが不動産投資のインカムゲイン(配当)として手許に残ることになり、差分である収益額が大きければ大きいほど望ましいものです。

仮に収益がそれほど大きくなかったとしても、プラスとなって、資産が蓄積できたら投資結果として成功でしょう。

単純な収益だけではなく、諸経費などによる節税効果もあります。

そしてローンの支払い終了した際には、最終的に購入した物件は、資産〝モノ〟として残るのです。

ローン終了以降は、賃料収入分がまるまる収益となります。

かかる諸経費はあるものの、ローンがなくなる分、収益も大きくなる。

不動産は、途中で売却することも可能です。

購入した時より高く売れたら、成功でしょう。

安く仕入れて、高く売る! そのためにも不動産会社の営業担当者とは日頃から情報のやり取りをしておくことが望ましいです。

不動産投資はハードルが高いと思い、実際行っている人はごく一部でした。

長引く景気低迷や将来の不安から、副収入や将来の資産形成として「サラリーマン大家」を目指す人も多くなってきています。

不動産投資に関する書籍の出版も増え、不動産投資セミナーも多く開催されている現状——そのうち、まわりの人ほとんどが不動産投資を行っているという時代になる前に、手がけておくことをオススメ!

不動産投資をはじめるには、実際に不動産投資を行っている人の意見やアドバイスを聴くことをお勧めします。

同時に、実際に購入する際には、不動産やローンの知識豊富な不動産会社を選ぶことも大切なポイントです。

まとめ

「かぼちゃの馬車」事件によってスルガ銀行の不正融資が社会問題となっています。

不動産投資そのものへのネガティブな印象もあるかもしれません。

しかし、事前の勉強や準備をしっかり行うことで、よい物件獲得につながり、不動産投資成功の道へとつながります。

何事も「楽して儲ける」ことはないと思ってください。

着実に正しく不動産投資の知識を身につけ、不動産投資ローンも正統なルートで融資を受け、不動産経営に努力してこそ不動産投資の成功へとつながります。

TOMOHIROは不動産会社に勤めていましたが、現在はフリーです。

横のつながりで、仕入れ業者と強いパイプを持っています。

業界で有名な不動産投資物件を販売する会社が仕入れている業者をご紹介できます。

不動産投資の販売会社は、仕入れ値に対して、利益をのせます。

それは、会社経営としては当然のことです。

不動産投資用の中古ワンルームマンションを扱う大手企業は、会社の経費のためにそれなりの金額が上乗せされるのです。

その上乗せされる前の仕入れ値に近い物件を扱う不動案会社をご紹介することもできます。

TOMOHIROの苦労や、苦労から得た経験をもとにした経験則から少しで皆さんのお役に立ちたいと考えています。

TOMOHIROは、会社員時代を通して公私ともども不動産に関する相談に乗ってきました。

「不動産は人を幸せにもするし、不幸にもする」

不動産投資に行う方に対してTOMOHIROは上記のように思うのです。

不動産投資で幸せになられた方のご報告をいただくことは喜びです。

現在周囲にいる投資家仲間を通して不動産に関する質問をもらいますが、他の方へ「伝える」ということは自分自身の役にも立ちます。

自分が知っているということと、他の方へ伝えてそして理解していただくということは異なると思っています。

そして何よりも嬉しいのは、TOMOHIROがお伝えしたことを参考に購入した不動産物件が利益を上げて、お礼を言ってもらえることです。

「TOMOHIROのアドバイスで購入した物件で、月々キャッシュフローが黒字になっている」

「TOMOHIROのアドバイスで購入した物件が、数年後に高く売れて、キャピタルゲインを得ることができた」

その言葉を聞くために、不動産の相談に乗っていると言っても過言ではありません。

TOMOHIRO最大の喜びです。

TOMOHIROが得た金融知識や投資情報など、あなたとともに共有していきたいと考えています。

【TOMOHIROプロフィール詳細】

メルマガを始めました。

今メルマガ登録すると60ページの「不動産投資の教科書」をプレゼント。

この教科書を読めば初心者でもプロ以上に物件を見分けることが出来ます!

この教科書を読めば初心者でもプロ以上に物件を見分けることが出来ます!

ご登録は無料です。

よろしければ、ご登録ください。

↓↓ 下記BOXにメールアドレスをご入力ください

「【徹底解説】1年で資産を 3 倍以上にする資産運用法」の小冊子をプレゼント。

1年で資産を3倍以上にする方法をシンプルにお伝えします。

ご登録は無料です。

ご登録は無料です。

よろしければ、ご登録ください。

↓↓ 下記BOXにメールアドレスをご入力ください

お問い合わせ

1roomnavi★gmail.com

★を@に変えて、メールをお送りください。

上記アドレス入力がご面倒な方は、以下「お問い合わせ」から、お送りください。

【Googleフォーム】

↑↑入力項目はメールアドレスのみ(お名前記入なし)でお問い合わせ可能です。